Private Banking – czy zagraniczne konto ma sens?

Zarządzanie majątkiem przekraczającym kilkaset tysięcy euro to zupełnie inna dyscyplina niż prowadzenie zwykłego konta osobistego. Nie chodzi już tylko o bezpieczne przechowywanie środków i wykonywanie przelewów. W takiej sytuacji potrzebujesz

- kompleksowego planowania podatkowego,

- zarządzania majątkiem rodzinnym oraz strategii inwestycyjnej dostosowanej do Twojego profilu ryzyka,

- planowania sukcesji

- struktur korporacyjnych chroniących majątek.

Standardowa bankowość detaliczna – nawet w jej „premium” wariancie – tego po prostu nie oferuje.

Tutaj zaczyna się świat private bankingu i zagranicznych kont bankowych. To nie jest produkt, który można „kupić” wypełniając formularz online. To długoterminowa relacja z instytucją, która będzie znała Twoją sytuację finansową lepiej niż Ty sam, przewidywała zagrożenia, o których jeszcze nie pomyślałeś, i otwierała przed Tobą możliwości, o których istnieniu nie miałeś pojęcia.

Gdzie otworzyć konto zagraniczne?

Geografia private bankingu

Globalny rynek bankowości prywatnej zarządza dziś oszałamiającymi 162 bilionami dolarów aktywów, a wartość samej branży sięga ponad pół biliona dolarów. To nie jest niszowy sektor – to potężna machina finansowa obsługująca najbogatszych ludzi na świecie. Ale nie wszystkie rynki są sobie równe.

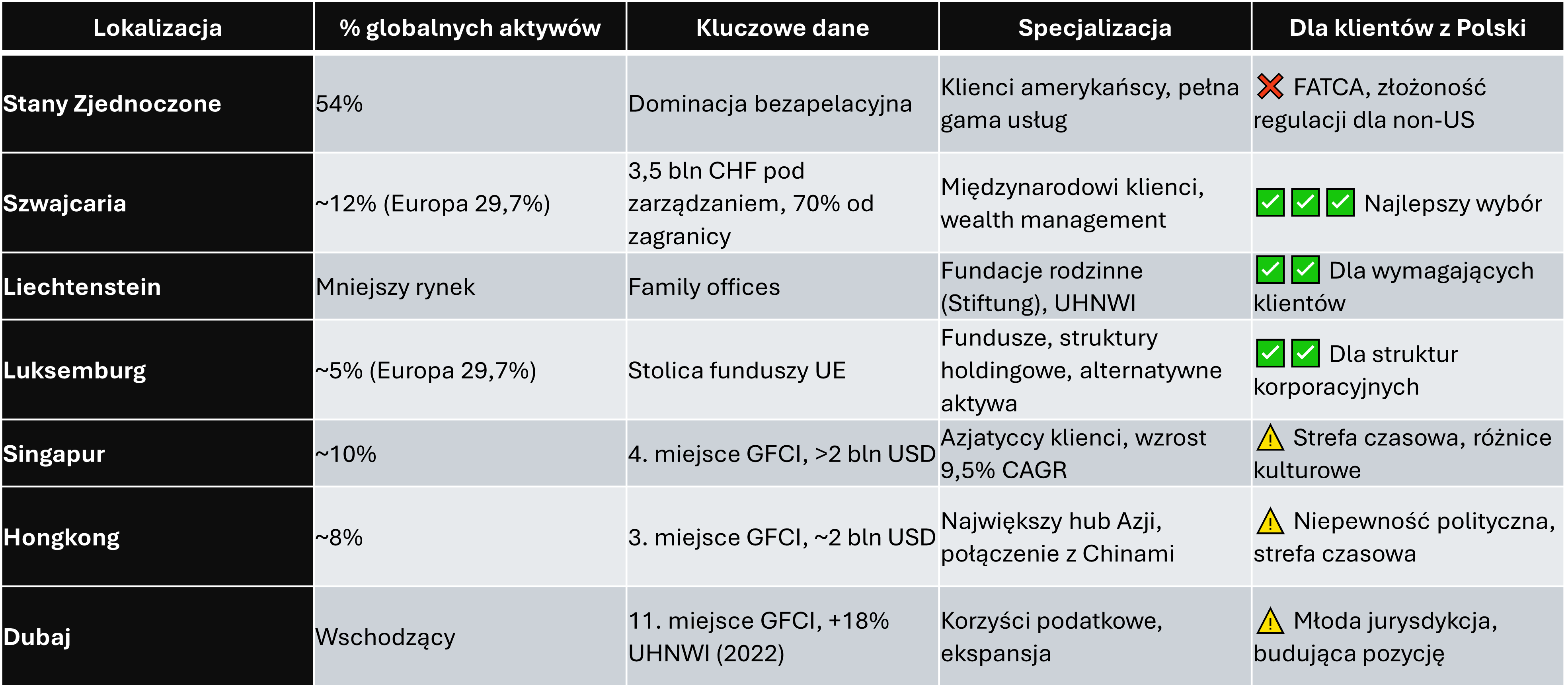

Stany Zjednoczone dominują bezapelacyjnie z 54% globalnych aktywów pod zarządzaniem. Ale czy amerykański bank prywatny to dobry wybór dla europejskiego klienta? Niekoniecznie. Wymogi FATCA, złożoność regulacji dotyczących klientów spoza USA, i – przede wszystkim – kulturowe różnice w podejściu do zarządzania majątkiem sprawiają, że dla większości polskich klientów to nie jest optymalne rozwiązanie.

Europa zarządza 29,7% globalnych aktywów, a jej rdzeń stanowi niewzruszona triada: Szwajcaria, Liechtenstein i Luksemburg. To tu biją serce europejskiego private bankingu. Nie bez powodu.

Szwajcarskie konta bankowe to wciąż numer jeden – zarządza 3,5 biliona franków szwajcarskich, co czyni ją trzecim największym centrum zarządzania aktywami w Europie. Zurych zajmuje 14. miejsce w Global Financial Centres Index, Genewa niewiele niżej. Co ważniejsze – 70% depozytów pochodzi od klientów zagranicznych. Szwajcarskie banki wiedzą, jak obsługiwać międzynarodową klientelę, rozumieją specyfikę transgranicznych struktur podatkowych, mają doświadczenie w złożonych układach korporacyjnych.

Liechtenstein to mniejszy rynek, ale nie mniej wyrafinowany. Księstwo specjalizuje się w family offices i strukturach fundacji rodzinnych (Stiftung), oferując rozwiązania dla najbardziej wymagających klientów. Konto w Liechtensteinie ma spore plusy – tutaj minimalne depozyty zaczynają się tam, gdzie w innych miejscach się kończą.

Luksemburg to europejska stolica funduszy inwestycyjnych i struktur holdingowych. Jeśli Twoja strategia wealth management wymaga zaangażowania w alternatywne aktywa, private equity czy złożone instrumenty strukturyzowane, Luksemburg jest naturalnym wyborem.

Singapur i Hongkong to azjatyckie centra private bankingu, zarządzające łącznie ponad 4 bilionami dolarów. Singapur zajmuje 4. miejsce w GFCI, Hongkong – 3. miejsce. To najszybciej rozwijające się rynki (9,5% CAGR), ale dla europejskiego klienta oznaczają dodatkową złożoność związaną z różnicami stref czasowych, kulturowymi odmiennościami w podejściu do biznesu i koniecznością zrozumienia lokalnych regulacji.

Dubaj to wschodzący gracz z 11. miejscem w GFCI, który w 2022 roku odnotował 18% wzrost liczby ultra high net worth individuals. Korzyści podatkowe są niewątpliwie atrakcyjne, ale czy warto budować długoterminową strategię wealth management w jurysdykcji, która dopiero kształtuje swoją pozycję na globalnej mapie finansowej? To pytanie, które każdy klient musi sobie zadać.

Więcej opcji opisujemy na stronie poświęconej bankom offshore.